Xu hướng ví điện tử "soán ngôi" thẻ thanh toán

Sự phát triển của công nghệ trong lĩnh vực Tài chính - Ngân hàng đã giúp các phương tiện thanh toán không dùng tiền mặt như thanh toán qua thẻ, thanh toán qua ví điện tử, hay thanh toán di động ngày càng phổ biến. Tuy nhiên, hiện nay khi thanh toán qua thẻ, khách hàng phải chịu nhiều thiệt thòi do Ngân hàng không ngừng tăng phí dịch vụ, nên Ví điện tử với tiêu chí ưu đãi tối đa đang trở thành lựa chọn của nhiều người hơn.

Những ưu đãi từ ví điện tử

Hiện nay, khi đến hạn thanh toán các hóa đơn điện, nước, internet, truyền hình cáp, nhiều người đã sử dụng ví điện tử để giao dịch. Chỉ với vài thao tác trên điện thoại có thể thanh toán tại bất cứ nơi nào có internet, thông tin giao dịch được hiển thị rõ ràng trên ứng dụng, đặc biệt không mất phí.

Trong dịch vụ mua sắm, ăn uống hay nạp tiền vào điện thoại, khách hàng sử dụng ví điện tử còn được hưởng các chương trình ưu đãi giảm giá, chiết khấu, giúp tiết kiệm được một khoản chi phí trong sinh hoạt hàng ngày. Các dịch vụ tiện ích cũng được khai thác trên ví điện tử như thanh toán tiền taxi, mua sắm tại các siêu thị, cửa hàng, trả tiền cho các dịch vụ ăn uống, học tập, thể dục thể thao.

Sử dụng Ví điện tử còn hạn chế được rủi ro mất cắp thông tin tài khoản người dùng. Bởi hiện nay khi chuyển tiền, bên bán luôn yêu cầu người mua chụp hình lại sao kê hoặc lệnh chuyển khoản trước khi gửi hàng. Hoặc khi mua sắm trên các trang thương mại điện tử, nếu sử dụng tài khoản NH để thanh toán, khách hàng phải cung cấp các thông tin về thẻ cho website. Điều này dễ gây rò rỉ thông tin. Còn khi thanh toán qua lớp ví, tài khoản NH của người mua cũng không bị bên bán biết được.

Trong khi đó, thẻ ngân hàng đang không ngừng tận thu

Thanh toán qua thẻ có vẻ đang làm mất lòng khách hàng khi chất lượng chưa được nâng cao nhưng liên tục tăng phí. Chẳng hạn tháng 5 vừa qua, một số khách hàng của Eximbank nhận được thông báo trừ phí giao dịch qua internet banking với 11.000 đồng/tháng, trong khi trước đó chỉ thu phí dịch vụ này theo năm. LienVietPostBank cũng áp dụng biểu phí mới, chuyển khoản nội bộ phải trả phí tối thiểu 1,000 đồng/giao dịch trong khi trước đó hoàn toàn miễn phí. Bên cạnh đó, dịch vụ chuyển khoản nhanh 24/7 qua thẻ, tài khoản phải trả mức phí gấp đôi, từ 5,000 đồng/giao dịch lên tối thiểu 10,000 đồng/giao dịch. Trước đó vài tháng, Vietcombank đã điều chỉnh phí như SMS banking lên 11.000 đồng/tháng, phí chuyển khoản nội mạng với số tiền trên 50 triệu đồng là 5,500 đồng/giao dịch.

Trong bối cảnh đó, Ví điện tử đang phát triển theo hướng tăng cường tạo ra lợi ích cho người dùng lẫn đối tác. Cụ thể mỗi lần thanh toán, đơn vị cung ứng sản phẩm chỉ trả mức phí 1%/mỗi giao dịch cho Ví điện tử so với thanh toán qua máy POS phải trả phí 1.6-2%/mỗi giao dịch. Trong 1% đó, Ví điện tử trả lại phí cho Ngân hàng từ 0.33-0.55%. Khách hàng hoàn toàn miễn phí khi sử dụng ví.

Theo thống kê của Hội thẻ Ngân hàng Việt Nam (VBCA), năm 2017 doanh số sử dụng thẻ ghi nợ nội địa đạt mức 56.949 tỷ đồng, thẻ quốc tế đạt gần 292.000 tỷ đồng, tăng trưởng 30% so với năm 2016. Trong đó, doanh số sử dụng thẻ tín dụng quốc tế tăng trưởng nổi trội, ở mức 45%, với gần 113.000 tỷ đồng được giao dịch qua thẻ. Mặc dù doanh số thanh toán qua thẻ cao nhưng nhìn vào cơ cấu tăng trưởng có thể thấy, thẻ quốc tế đang chiếm ưu thế.

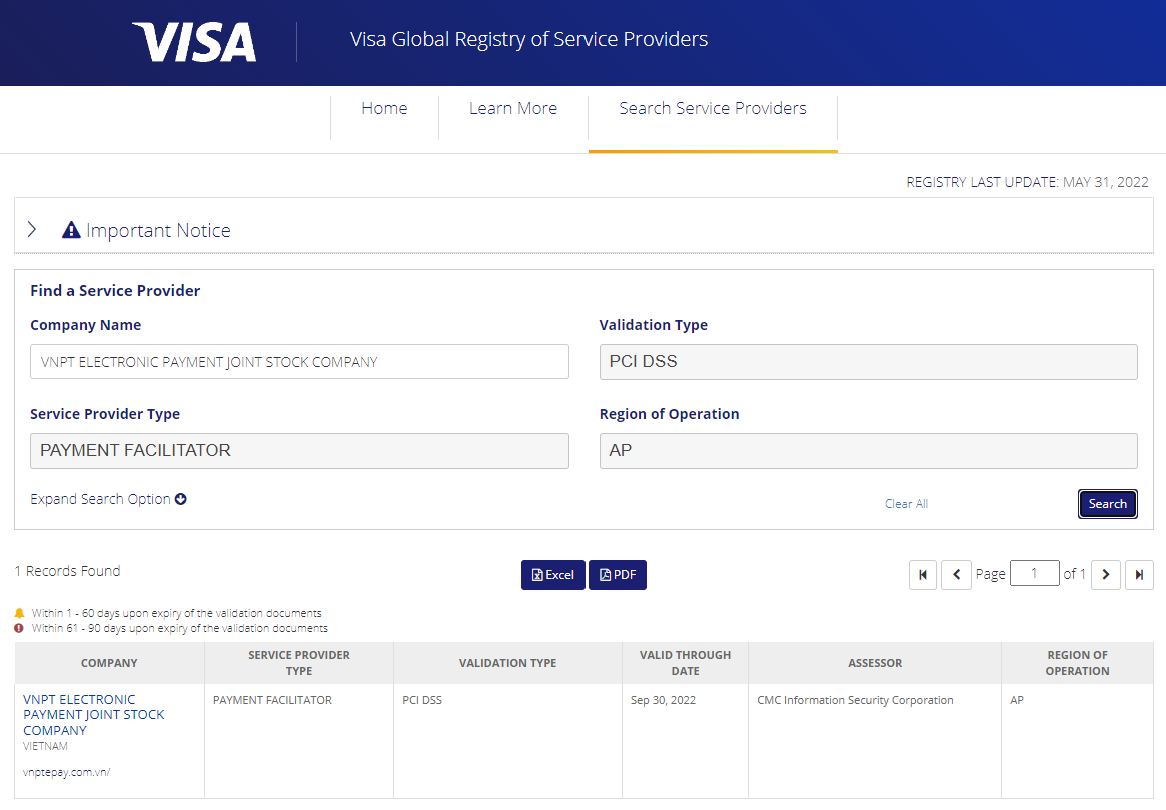

Theo chia sẻ của nhiều lãnh đạo NHTM, khi thanh toán qua thẻ quốc tế càng phát triển, bên hưởng lợi lớn nhất là Visa và Master. Bởi khi Ngân hàng phát hành thẻ Visa phải chạy đua chính sách ưu đãi, khi khách hàng sử dụng thẻ thanh toán qua máy POS, các Ngân hàng được thu phí khoảng 1,6% của đơn vị cung ứng sản phẩm nhưng phải trả cho Visa 1,4%. Như vậy, các Ngân hàng chỉ thu 0,2%/mỗi giao dịch, trong khi tiền để cho vay chi tiêu trước trả sau cũng là tiền của Ngân hàng trong nước.

Vấn đề càng bất cập hơn là thu phí thấp nhưng các Ngân hàng luôn chạy hết công suất trong cuộc đua phát hành thẻ tín dụng quốc tế, dù doanh số thanh toán bằng thẻ Visa hay Master Card không lớn bằng thanh toán trong nước. Ngoài ra, các nhà băng còn tăng cường phát hành các loại thẻ tín dụng quốc tế đồng thương hiệu liên kết giữa Ngân hàng và các Doanh nghiệp bán lẻ, hàng không, trường học, câu lạc bộ…

Trong khi đó các Ngân hàng trong nước hoàn toàn có khả năng phát hành thẻ tín dụng nội địa, như ACB đã phát hành thẻ tín dụng nội địa ACB Express, Sacombank có thẻ tín dụng nội địa Sacombank Family cấp hạn mức tín dụng lên đến 200 triệu đồng, hay thẻ tín dụng nội địa VietinBank, thẻ tín dụng nội địa NamABank Cash Card… điều này cho thấy việc Ngân hàng chạy đua phát hành thẻ tín dụng quốc tế càng vô lý.

Theo Báo Sài Gòn đầu tư